La loi Pinel fait partie des lois incitatives à l’investissement locatif afin de soutenir la construction immobilière. Dans le paysage politique français, il est courant de proposer des avantages fiscaux, comme des réductions d’impôt pour relancer la construction de résidences neuves en France.

Vous pouvez réduire une partie de votre impôt de 10,5 %, 15 % ou 17,5 % du montant de votre investissement sur une durée respective de 6, 9 ou 12 ans via la loi Pinel. Sous conditions, la réduction peut atteindre 12 %, 18 % et 21 % sur respectivement 6, 9 et 12 ans grâce au complément Pinel Plus.

Le dispositif Pinel a été présenté par Manuel Valls, premier ministre et Sylvia Pinel, ministre du Logement, le 31 août 2014. La loi est officiellement passée en vigueur le 1er janvier 2015 (avec effet rétroactif). Elle est consacrée à l’investissement locatif neuf mais possède un volet environnemental et social. La loi s’adresse à tous les Français voulant investir dans un logement neuf, même sans apport.

Le dispositif Pinel a initialement été pensé pour la période 2014 à 2017. La loi Pinel a été reconduite une première fois jusqu’au 31 décembre 2021, en gardant les mêmes conditions et avantages, puis une seconde fois avec la loi de finances pour 2021, jusqu’au 31 décembre 2024. Pour les deux prochaines années, les taux de réduction d’impôt ont été modifiés, inférieurs à ceux connus jusqu’alors.

En 2024, avec un investissement limité à 300 000 € par an, vous pouvez toutefois toujours économiser jusqu’à 63 000 €, notamment avec le nouveau dispositif Pinel Plus ! Si vous souhaitez en savoir plus, selon votre projet : faites une simulation Pinel ou demandez votre guide Loi Pinel.

Quels sont les avantages de la loi Pinel ?

1. Réduire l’impôt sur le revenu

Le premier avantage de la loi Pinel est sans nul doute sa réduction d’impôt, pouvant atteindre jusqu’à 12, 18 ou 21 % grâce à la loi Pinel Plus et jusqu’à 10,5 %, 15 % ou 17,5 % avec la loi Pinel, proportionnellement au nombre d’années durant lesquelles vous vous engagez à louer votre bien : 6, 9 ou 12 ans.

2. Devenir propriétaire sans apport

La loi vous permet aussi de devenir propriétaire sans apport. Votre achat est remboursé par les loyers versés chaque mois ainsi que par l’avantage fiscal.

3. Louer à sa famille

Avec le dispositif, vous avez également la possibilité de louer votre bien à vos ascendants ou descendants, c’est-à-dire soit à vos parents ou vos enfants.

4. Préparer sa retraite

Investir dans l’immobilier locatif, c’est aussi un moyen de préparer sa retraite en se constituant un patrimoine et en prévoyant une rentrée d’argent mensuelle via les loyers.

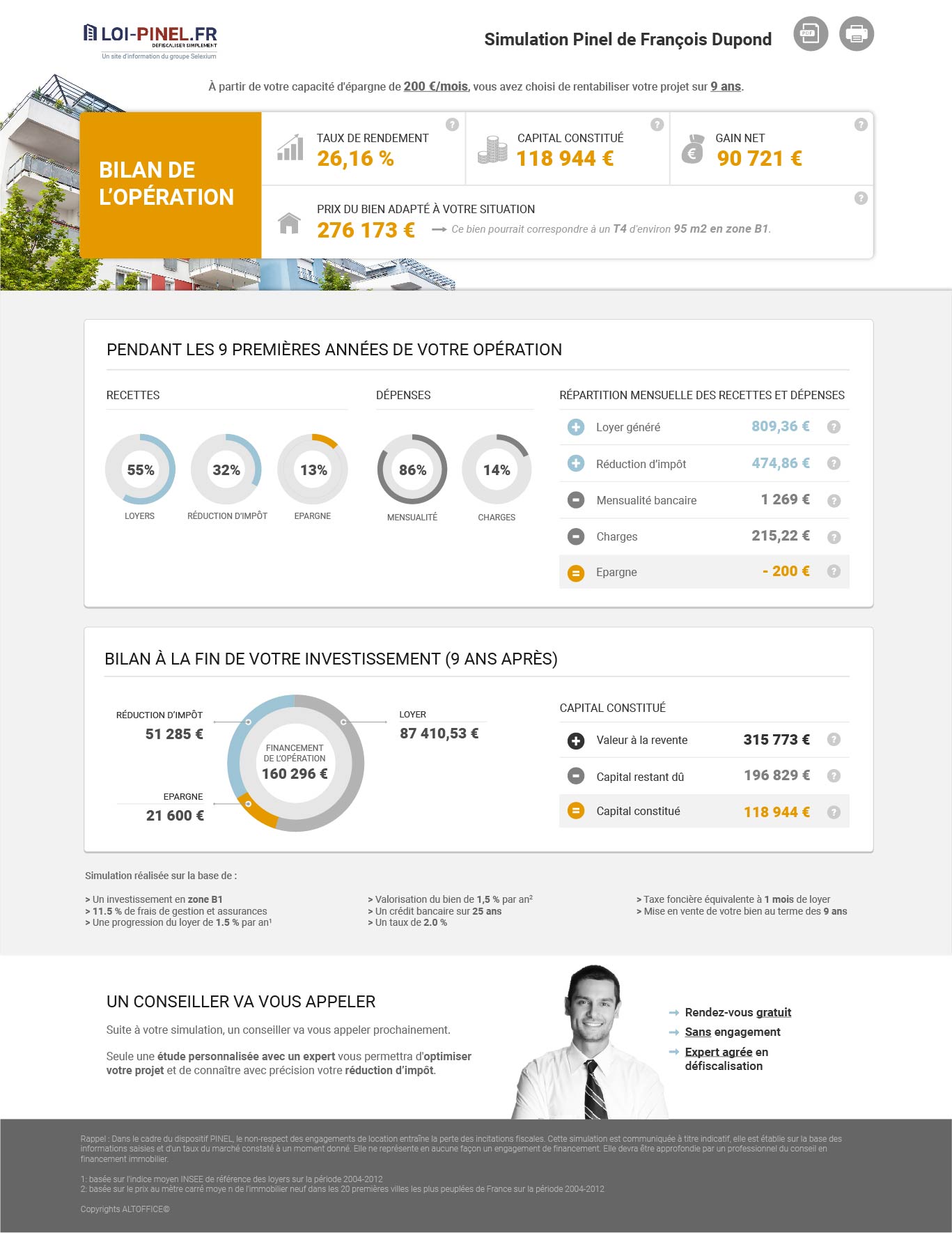

Avec un cas concret, il est plus facile de se rendre compte des avantages de la loi Pinel 2024

Pour l’achat d’un appartement neuf d’une valeur de 180 000 € et en parallèle d’un engagement à le louer sur 12 ans, votre réduction d’impôt se chiffrera à 31 500 € avec la loi Pinel et à 37 800 € avec la loi Pinel Plus.

Comment fonctionne la réduction d’impôt ?

Le dispositif Pinel permet à l’acquéreur de réduire le montant de son impôt sur le revenu s’il acquiert un logement neuf ou en VEFA (vente en l’état futur d’achèvement) entre le 1 er janvier 2014 et le 31 décembre 2024. Cette réduction d’impôt prend effet si le logement est mis en location, pour une durée minimale de 6 ans et dans la limite de 2 biens et de 300 000 € d’investissement par an.

Le montant de la réduction d’impôt est défini par la durée de location : 6, 9 ou 12 ans. En 2024, si un contribuable acquiert un logement dans le cadre du dispositif Pinel, il peut profiter d’une réduction d’impôt allant jusqu’à 4 500 € par an. En sélectionnant un bien respectant les conditions du complément Pinel Plus, cette réduction d’impôt peut atteindre 6 000 € par an.

En 2024, la réduction d’impôt prévue par la loi Pinel est de 9 % pour un engagement de 6 ans, 12 % pour 9 ans et 14 % pour 12 ans. Ces taux peuvent atteindre respectivement 12 %, 18 % et 21 % en respectant des critères environnementaux et de qualité complémentaires. L’engagement initial est de 6 ou 9 ans, renouvelable à terme dans les deux cas pour 3 ans. Une deuxième période de prorogation d’une durée de 3 ans est possible dans le cadre d’un engagement initial de 6 ans.

Qu’est-ce qui a changé en 2023 ?

Initialement prévu jusqu’en 2017, puis prolongé jusqu’à 2022, le dispositif Pinel a été prorogé jusqu’au 31 décembre 2024 par la loi de finances pour 2021. Toutefois, cette prolongation a été effectuée avec une modification des conditions et des taux de réduction d’impôt.

Pour un investissement en loi Pinel effectué entre le 1er janvier et le 31 décembre 2023, le taux de réduction d’impôt est abaissé à 10,5 % pour un engagement de 6 ans, 15 % pour 9 ans et 17,5 % pour 12 ans.

Qu’est-ce qui change en 2024 ?

Les taux ont également diminué pour les investissements effectués au cours de l’année civile 2024. Pour un engagement de 6 ans, le taux de réduction d’impôt est abaissé à 9 %, 12 % pour un engagement de 9 ans et 14 % pour 12 ans.

Le Pinel Plus, un nouveau dispositif bonifié

Le dispositif Pinel a été reconduit en 2020 pour la période de 2021 à 2024. Cette prolongation est notamment accompagnée d’une baisse du taux de réduction d’impôt. Cette modification de l’avantage fiscal offert marque, ainsi, la fin programmée du Pinel. Toutefois, ayant entendu les inquiétudes des professionnels du secteur, le Gouvernement a opté pour la mise en place d’un dispositif bonifié en parallèle du Pinel actuel : le Pinel Plus, mis en place depuis janvier 2023. Ce Pinel Plus est donc amené à cohabiter avec la loi Pinel et permet à ses bénéficiaires de continuer à profiter de l’avantage fiscal offert par le Pinel classique à taux plein. Le nouveau Pinel+ est conditionné à de nouveaux critères d’éligibilité liés au logement et à la qualité d’usage de celui-ci.

- En savoir plus sur la réduction d’impôt en loi Pinel

Quelles sont les conditions d’éligibilité du dispositif Pinel ?

Bien choisir la zone de son logement neuf

Il est primordial de bien choisir son bien et notamment son emplacement géographique avant d’investir en loi Pinel : il doit se situer dans les zones éligibles au dispositif Pinel. Ces zones Pinel sont classifiées de la manière suivante : zone A bis, zone A, zone B1, zone B2, zone C. Les zones A bis, A et B1 sont des zones où la demande locative est particulièrement forte. Les zones B2 et C ne sont plus éligibles au dispositif Pinel depuis 2018, sauf sur dérogation.

- En savoir plus sur le zonage Pinel

Vous devez également faire attention à :

- La croissance démographique de la ville où vous souhaitez investir

- La qualité de vie du secteur (écoles, lieux culturels, structures de loisirs…)

- Au potentiel économique de la zone (bassins d’emplois, universités, hôpitaux…)

- L’accessibilité au réseau de transports en commun

- Au quartier dans lequel se situe votre futur bien (les nouveaux quartiers permettent de réaliser une plus-value sur le long terme)

- L’avenir du quartier (projets urbains, nouveaux modes de transports…)

Respecter les plafonds

Le dispositif Pinel a pour but de faciliter l’accès au logement pour les ménages les plus modestes, dans des zones où le loyer moyen est élevé. Ainsi, pour défiscaliser, l’investisseur doit respecter des plafonds de loyer. Les plafonds de Loyer Pinel sont corrélés à la zone Pinel dans laquelle le bien se situe (zone A, A bis, B1) et à la surface habitable du bien. En 2024, les plafonds de loyer du dispositif Pinel sont les suivants :

| Zones Pinel | Zone A bis | Zone A | Zone B1 | Zone B2 |

|---|---|---|---|---|

| Prix du loyer au m² | 18,25 € | 13,56 € | 10,93 € | 9,50 € |

Le propriétaire doit également louer à des particuliers dont les revenus ne dépassent pas un certain plafond. Ces plafonds permettent de laisser l’accès en priorité aux personnes ayant des revenus modestes. Les plafonds de revenus sont déterminés par le nombre de parts composant le foyer fiscal du locataire et par la zone où se situe le bien. En 2024, les plafonds de revenus sont les suivants :

| Nombre de personnes dans le foyer | Zone A bis | Zone A | Zone B1 | Zone B2 |

|---|---|---|---|---|

| Personne seule | 41 855 € | 41 855 € | 34 115 € | 30 704 € |

| Couple | 62 555 € | 62 555 € | 45 558 € | 41 001 € |

| Personne seule ou couple ayant une personne à charge | 82 002 € | 75 194 € | 54 785 € | 49 307 € |

| Personne seule ou couple ayant deux personnes à charge | 97 904 € | 90 070 € | 66 139 € | 59 526 € |

| Personne seule ou couple ayant trois personnes à charge | 116 487 € | 106 627 € | 77 805 € | 70 025 € |

| Personne seule ou couple ayant quatre personnes à charge | 131 078 € | 119 897 € | 87 685 € | 78 917 € |

| Majoration par personne à charge supplémentaire à partir de la cinquième | + 14 603 € | + 13 369 € | + 9 782 € | + 8 801 € |

- En savoir plus sur les plafonds Pinel

Pour profiter de la réduction d’impôt, votre bien doit :

- Être neuf, réhabilité ou vendu en l’état futur d’achèvement (VEFA)

- Loué non meublé

- Loué à titre de résidence principale

- Respecter les performances énergétiques et les normes techniques en vigueur, comme le label BBC 2005 et la RT 2012. Ces labels fixent un objectif de consommation maximale et visent à réduire l’impact écologique des bâtiments sur l’environnement. Votre bien immobilier ne sera pas “énergivore” et vous permettra de réaliser des économies d’énergie.

- Se situer dans l’une des zones déterminées par le dispositif.

- Loué à des locataires ne dépassant pas les plafonds de ressources, fixés par le dispositif.

- Loué selon les plafonds de loyers fixés par le dispositif.

Comment remplir sa déclaration fiscale ?

Remplir sa déclaration fiscale peut vite se révéler fastidieux, il est important d’être bien renseigné pour profiter pleinement de la loi Pinel.

La déclaration fiscale se réalise en plusieurs étapes :

- Compléter l’engagement de location(déclaration 2044-EB) qui certifie auprès de l’administration fiscale que vous vous engagez à louer votre bien pour un minimum de 6 ans.

- Rédaction d’un bilan foncier (déclaration 2044 ou 2044-SPE) qui correspond aux loyers perçus, les charges, les frais et les taxes déduits. Votre bilan sera en bénéfice foncier ou en déficit foncier. Selon le montant obtenu, cela s’ajoutera, ou se déduira, de votre revenu global imposable.

- L’avantage fiscal de la loi Pinel : notez la réduction annuelle d’impôt sous la rubrique : “charges ouvrant droit à réduction d’impôt” (déclaration 2042 – C).

- Pensez à conserver la déclaration d’achèvement des travaux (DAT) et tous les baux des locataires. En cas de contrôle, ces documents vous serons précieux.